Qu'est-ce que la banque en tant que service et comment fonctionne-t-elle ?

La banque en tant que service BaaS est un processus de bout en bout qui permet aux banques agréées d'exécuter des opérations financières et d'offrir des services bancaires numériques à d'autres tiers.

Aujourd'hui, le secteur bancaire élargit son champ d'action pour offrir aux clients les meilleures solutions. Grâce aux technologies financières révolutionnaires, chaque entreprise de taille moyenne peut fournir des services bancaires en utilisant l'API BaaS, en s'appuyant sur l'infrastructure des banques traditionnelles. Cela permet aux propriétaires d'entreprises de créer des produits et des services financiers de marque, de gagner plus d'argent et d'accroître leur notoriété auprès des clients potentiels.

Qu'est-ce que la banque en tant que service ? BaaS (Banking as a Service) est un modèle commercial unique qui permet aux institutions non bancaires de créer et de fournir des services et des produits financiers. Poursuivez votre lecture pour découvrir les caractéristiques, les avantages et les inconvénients essentiels du BaaS.

Qu'est-ce que la banque en tant que service ?

BaaS est un processus technologique complet qui permet aux entreprises de mener des opérations financières et de fournir des services bancaires essentiels à leurs clients. L'aspect unique est qu'elles peuvent fournir ces services sans avoir besoin d'être des fournisseurs de services bancaires agréés. Ce concept a donc révolutionné le secteur.

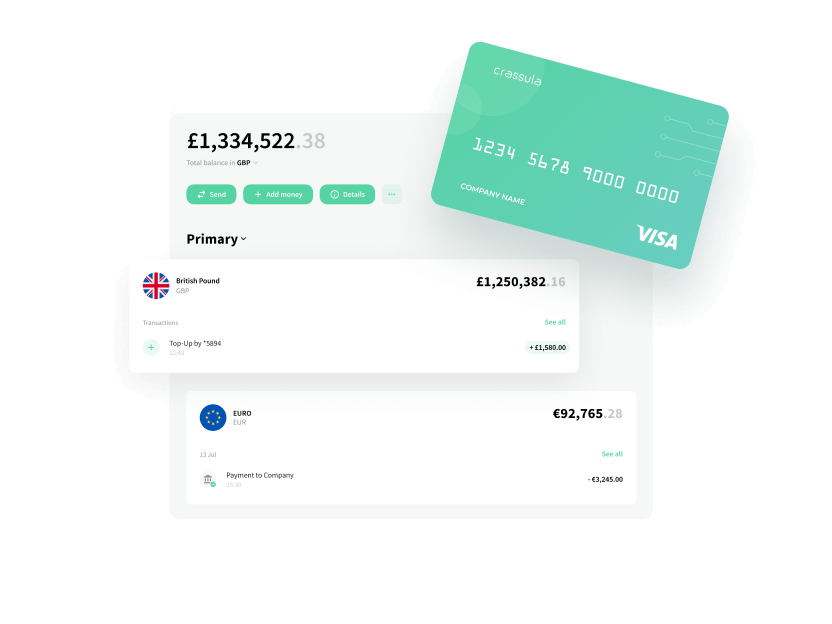

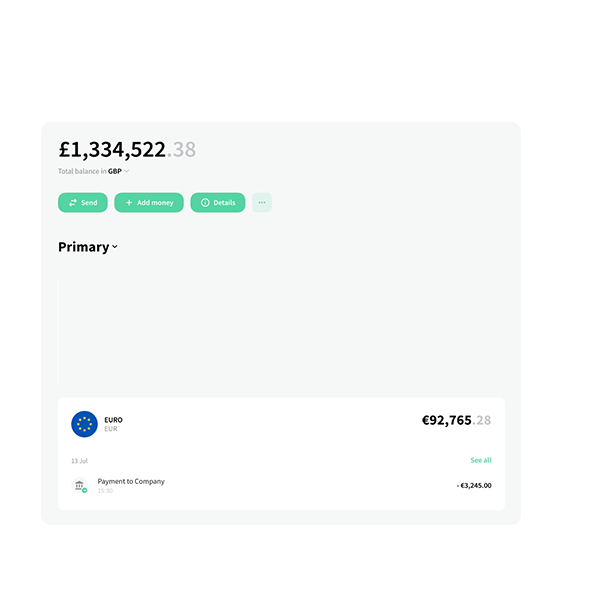

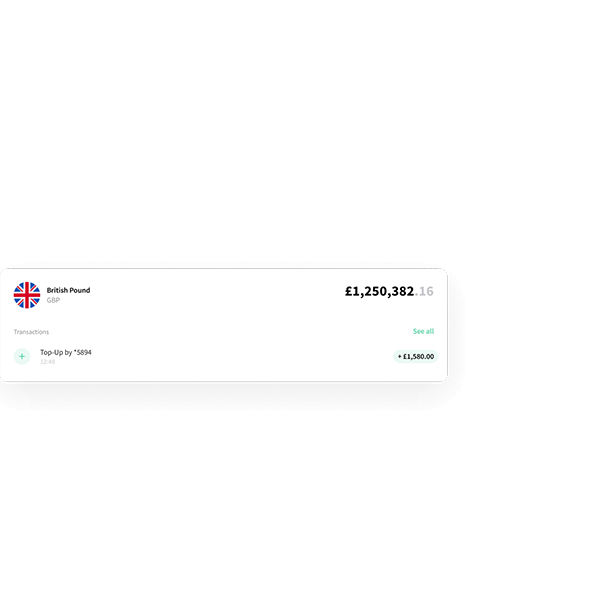

Cela dit, la banque en tant que service permet aux institutions non bancaires de fournir des services bancaires à leurs clients via des API. Ainsi, les banques peuvent proposer des solutions en marque blanche à des entreprises indépendantes désireuses de fournir à leurs clients les services ou produits financiers les plus récents.

Par exemple, toute entreprise extérieure au marché financier peut utiliser BaaS pour fournir à ses clients des produits bancaires tels que des cartes de débit, des comptes d'épargne ou des prêts. Ces opérations s'effectuent en partenariat avec une banque agréée pour gérer les aspects opérationnels et réglementaires de ces services.

Discutons de votre projet et voyons comment nous pouvons lancer votre projet. produit bancaire numérique ensemble

Demande de démonstrationComment fonctionne la banque en tant que service ?

Pour comprendre comment fonctionne la banque en tant que service, examinons d'abord l'histoire de l'utilisateur lorsque le propriétaire de l'entreprise coopère directement avec les banques traditionnelles pour obtenir divers services.

Travailler avec les banques directement

Imaginons que vous soyez propriétaire d'un studio de massage et que vous ayez besoin d'ouvrir un compte professionnel, de verser des salaires à vos employeurs, de retirer des revenus, de percevoir des paiements de la part de vos clients, etc. Dans ce cas, vous devez vous rendre dans des banques traditionnelles et soumettre des demandes d'ouverture de compte bancaire et demander les services dont vous avez besoin. Néanmoins, cela implique de nombreuses démarches et du temps.

Par exemple, vous pouvez avoir besoin d'un capital supplémentaire pour investir dans le marketing ou la rénovation d'un bâtiment. Dans ce cas, vous pouvez vous rendre dans votre banque pour obtenir un prêt, mais vous ne serez peut-être pas satisfait du pourcentage du prêt. Vous devez alors vous adresser à une autre banque, mais le crédit peut vous être refusé parce que vous n'avez pas coopéré auparavant avec cette institution financière. Ensuite, vous demandez un prêt à deux autres banques et l'obtenez quelques mois plus tard. De cette manière, vous obtenez des comptes dans au moins deux banques différentes pour des objectifs différents.

Ainsi, comme vous pouvez le constater, travailler directement avec les banques demande toujours beaucoup de temps et d'efforts pour résoudre les problèmes nécessaires.

Accéder aux services financiers via une plateforme

En revanche, imaginez que vous êtes toujours propriétaire d'un studio de massage et que vous utilisez un logiciel de gestion spécial pour collecter les paiements des clients et planifier les rendez-vous. Mais si ce logiciel est intégré à BaaS, vous pouvez également l'utiliser pour des services bancaires ! Vous pouvez accéder à des produits bancaires tels que des cartes de débit d'employeur, des comptes marchands, des prêts, etc. Ce type de coopération signifie que votre fournisseur de logiciel offre des services bancaires en tant que service via une plateforme. En d'autres termes, une société non financière collabore avec une banque pour fournir des services financiers et travaille en tant qu'intermédiaire, ajoutant des produits bancaires à sa plateforme.

Par exemple, vous pouvez facilement obtenir un prêt le lendemain, car la société avec laquelle vous travaillez déjà possède tout votre historique de paiement et le partage avec la banque. En outre, vous pouvez accéder à des rapports financiers actualisés et à l'historique de vos transactions sans avoir à vous rendre dans une agence bancaire.

Banking As A Service VS Open Banking Vs Platform Banking

Les concepts de banque en tant que service, de banque plateforme et de banque ouverte étant partiellement similaires, nous proposons de les examiner en détail.

BaaS est un modèle qui permet aux banques agréées d'intégrer leurs services financiers dans les produits d'entreprises non bancaires. Par exemple, un service de taxi peut émettre des cartes de débit à ses chauffeurs et offrir des comptes bancaires mobiles, des prêts et d'autres services de paiement, sans avoir besoin d'une licence financière.

La banque de plateforme signifie que les banques fournissent leur infrastructure et leurs services à des développeurs tiers par le biais d'API, ce qui leur permet de créer de nouveaux produits et services financiers. Cette approche transforme les banques, qui ne sont plus de simples fournisseurs de produits financiers, en facilitateurs d'un écosystème financier plus large. La différence entre ces deux concepts est que dans le BaaS, une entreprise peut être non financière et intégrer les services d'une banque pour les offrir à ses clients. Dans le cas du modèle de plateforme bancaire, la banque met ses actifs à la disposition des entreprises fintech afin qu'elles puissent créer leurs propres produits.

L'open banking est un concept qui permet à des organisations non bancaires d'accéder aux comptes bancaires des clients pour effectuer des paiements et constitue un système sûr et fiable. La connexion se fait par l'intermédiaire de l'API pour la réception des données, ce qui garantit la sécurité de vos informations financières.

Comment démarrer avec BaaS

Si vous avez décidé d'intégrer un service bancaire dans votre produit, vous devez passer par plusieurs étapes. Consultez notre guide ci-dessous pour découvrir toutes les actions nécessaires.

Définissez vos besoins

Dans un premier temps, nous vous recommandons de déterminer les services bancaires que vous souhaitez proposer pour répondre aux besoins de vos clients. Il peut s'agir de l'ouverture d'un compte, du suivi des flux de trésorerie, de l'accès à divers produits de prêt, etc. Ne négligez pas les mesures de sécurité, la conformité, la flexibilité et la possibilité d'évoluer en fonction des changements.Recherche et évaluation des fournisseurs de BaaS

Vous devez maintenant étudier de près le marché des fintechs BaaS pour trouver les meilleurs fournisseurs de services bancaires. Nous vous conseillons de privilégier les entreprises fiables dont le retour d'expérience et la réputation sont excellents. En outre, tenez compte de ces aspects :- disponibilité d'une infrastructure solide ;

- fonctionnement conforme aux normes réglementaires

- Excellente documentation sur l'API ;

- Les prix et les frais ;

- l'assistance à la clientèle et la rapidité des opérations ;

- la possibilité d'adapter les services financiers à vos besoins.

Demandez des démonstrations et des preuves de concept

Avant de lancer un service bancaire BaaS, vous souhaitez probablement vous assurer que l'expérience utilisateur est exceptionnelle et que les fonctionnalités sont fluides. Vous pouvez donc demander une démonstration et vous assurer que l'intégration dans vos systèmes se fait sans heurts. Après des tests approfondis, vous pourrez décider de coopérer ou non avec la banque sélectionnée.Négocier les conditions et les contrats

La négociation des contrats et des conditions est également essentielle au démarrage de la plateforme BaaS. Dans un premier temps, vous devez lire et comprendre les conditions générales indiquées par le fournisseur. Nous vous recommandons de prêter attention aux principes de formation des prix, aux politiques d'utilisation des données, aux accords de niveau de service (SLA) et aux exigences de conformité. Bien entendu, vous devez également indiquer la date à laquelle l'accord de coopération peut être résilié.Intégrer les API et développer la solution

Vous devez maintenant achever l'intégration de l'API dans le code de votre application. Ce processus implique l'envoi de requêtes HTTP pour l'autorisation, les notifications push, etc. Vous devez également améliorer votre logique commerciale lors de l'utilisation des API. Il peut s'agir de gérer les notifications et le traitement des paiements en ligne.Tester et valider l'intégration

Testez de près le fonctionnement de votre logiciel pour vous assurer de la réussite du processus d'intégration. À ce stade, vous (ou vos spécialistes techniques) devez effectuer des tests d'intégration et des tests de bout en bout pour examiner comment votre application fonctionnera dans différents cas, y compris les cas limites.Obtenir les licences et approbations nécessaires

En tant que fournisseur de services bancaires, vous devez travailler conformément aux cadres réglementaires de votre pays. Il s'agit d'un élément essentiel pour assurer un fonctionnement légal sans problème. Toutefois, l'obtention d'une licence devient plus difficile pour les non-banques. Vous pouvez donc travailler conformément à la licence de votre partenaire financier. En outre, vous devez être informé des nouvelles mises à jour et des changements de réglementation afin de fournir vos services en toute légalité.Mettre en œuvre des mesures de sécurité et de conformitéM

Il est essentiel de mettre en œuvre des mesures de sécurité et de conformité lors de la fourniture de BaaS. Cela permet de prévenir la fraude, le blanchiment d'argent et les menaces potentielles et de protéger les données sensibles. Nous recommandons d'utiliser des méthodes robustes de cryptage des données (comme TLS et SSL). L'utilisation de protocoles d'authentification tels que OAuth et OpenID Connect est également une bonne idée. En outre, la mise en œuvre de mesures de reprise après sinistre et de sauvegarde des données sera également utile.Former le personnel et fournir une assistance

N'évitez pas de former le personnel et de fournir une assistance lorsque vous intégrez la banque en tant que service. Vos employeurs et vos clients doivent comprendre comment utiliser la plateforme BaaS pour bénéficier des services financiers. Nous vous recommandons de préparer des tutoriels pratiques pour les aider à comprendre comment intégrer les services bancaires. Bien entendu, vous devez fournir une assistance à la clientèle 24 heures sur 24 via différents canaux (comme le chat en direct ou l'e-mail) afin d'aider les utilisateurs à résoudre les difficultés techniques.Surveillez et optimisez

Au fil du temps, votre plateforme BaaS va probablement se développer. Vous devez donc vous tenir au courant de son fonctionnement et de son évolutivité. N'oubliez pas d'optimiser le code de votre backend ou de passer à un plan de niveau supérieur qui fournira plus de ressources pour traiter le trafic. Il est certain que vous devez vous assurer que votre plateforme fonctionne correctement, sans bogues, 24 heures sur 24, 7 jours sur 7, 7 jours sur 7, 7 jours sur 7, 7 jours sur 7, etc.Avantages et inconvénients de la solution

Il ne fait aucun doute que la banque en tant que service présente de nombreux avantages. Nous mettons en évidence les principaux avantages de cette solution dans la liste ci-dessous :- Moindre coût. Les plateformes BaaS sont moins coûteuses que la création et la maintenance d'une infrastructure bancaire complète. Les fournisseurs proposent des services bancaires via des API, ce qui réduit la nécessité d'investissements initiaux substantiels.

- Libérer le potentiel. Les sociétés fintech de services bancaires permettent aux entreprises de toutes tailles d'entrer rapidement sur le marché financier. Les startups ont ainsi l'occasion de démarrer leurs activités, ce qui réduit considérablement le temps nécessaire à l'introduction de nouveaux services sur le marché financier.

- Soutien et conformité réglementaire. Les entreprises qui créent des plateformes BaaS n'ont pas besoin de demander des licences, car le partenaire bancaire dispose de toutes les autorisations nécessaires. Cela permet aux entreprises non financières de se concentrer sur leurs activités principales. En outre, la technologie BaaS fonctionne conformément aux exigences réglementaires, telles que les contrôles anti-blanchiment et KYC (Know Your Customer).

- Étendue. La banque en tant que service est une solution conçue pour répondre aux besoins du client. Comme les banques disposent d'une infrastructure étendue, les entreprises qui intègrent le BaaS n'ont pas à se soucier d'éventuels investissements supplémentaires lorsque leur clientèle s'accroît. La banque se chargera de la charge.

- Les pièges de l'intégration. L'intégration des plateformes BaaS dans les flux de travail et les systèmes existants peut s'avérer difficile. L'entreprise doit planifier et réaliser les intégrations avec soin pour garantir un fonctionnement sans faille des systèmes.

- Personnalisation limitée. Bien que les banques offrent une large gamme de services à l'aide d'API, certaines fonctions de personnalisation peuvent être limitées par rapport à la création de ces services à partir de zéro. Cela peut entraîner des restrictions par rapport aux besoins et exigences spécifiques de l'entreprise.

Tendances du marché de la banque en tant que service et ce à quoi on peut s'attendre

Comme le montrent les tendances, le marché de la banque en tant que service continue de se développer activement dans une pléthore de pays à travers le monde. Ce secteur devrait encore croître de 16,2 % d'ici à 2030. Le marché des services financiers entre donc dans une nouvelle phase où les consommateurs et les fournisseurs interagiront plus rapidement et plus efficacement.

Les institutions non financières, quelle que soit leur taille et leur expérience des plateformes BaaS, auront une longueur d'avance sur la concurrence et offriront de nouvelles opportunités à leurs clients.

En outre, elles peuvent augmenter leurs revenus en attirant davantage de clients qui utilisent leurs services ou leurs produits bancaires par l'intermédiaire de fournisseurs tiers. Cette approche ouvre une nouvelle source de revenus en monétisant les plateformes existantes.

Réflexions finales

Qu'est-ce que le BaaS dans le secteur bancaire ? Il s'agit d'une opportunité unique pour toute entreprise d'intégrer des services financiers pour les clients en quelques lignes de code seulement, en coopérant avec la banque choisie.

Le principal avantage est qu'il n'est pas nécessaire d'obtenir une licence pour les services bancaires. Ce modèle profite à tous les acteurs du secteur, vous permettant d'améliorer l'expérience client et de faire passer votre entreprise à l'étape suivante de la modernisation bancaire.

FAQ

Other Guides

Créer une banque numérique en quelques jours

Demande de démonstration