Todo lo que debe saber sobre Core Banking

¿Busca formas rentables de gestionar su entidad financiera de forma más eficaz o iniciar su negocio bancario desde cero con un sistema progresivo personalizable? Con nosotros, su deseada solución bancaria de marca completa se pondrá en marcha en menos de una semana.

Hoy en día, las tecnologías cambian constantemente la forma tradicional de procesar fondos. Por ejemplo, la banca central ha iniciado la revolución digital, proporcionando software de automatización a las instituciones financieras. Según las estadísticas, esta infraestructura crecerá un 9,3% anual hasta 2030. Estados Unidos, la región de Asia-Pacífico y China estarán a la cabeza del desarrollo del core banking.

Entonces, ¿qué es el core banking? Es como una central que reúne todas sus operaciones bancarias en un solo lugar. Siga leyendo nuestra guía para conocer las características cruciales de los bancos centrales, su funcionalidad, tecnologías y otros detalles.

¿Qué es la banca central?

Necesitamos empezar con el término CORE para desvelar la definición de «core banking». CORE significa Entorno Centralizado Online en Tiempo Real. Significa que el cliente puede experimentar la institución financiera como una entidad única. Además, la ubicación del cliente no influye en las transacciones que se producen.

Por tanto, el core bancario es el sistema back-end único que une las sucursales de las mismas instituciones financieras para realizar tareas esenciales como el procesamiento de transacciones, la gestión de préstamos, los depósitos y la prevención de riesgos en tiempo real. Como puede ver, el sistema bancario central es crucial para ofrecer una experiencia del cliente (CX) impecable.

Hablemos de su proyecto y veamos cómo podemos lanzar su producto bancario digital juntos

Solicitar demostración¿Cómo funciona Core Banking?

Exploremos cómo funciona la tecnología de las soluciones bancarias centrales. Los bancos centrales operan a través de sistemas centralizados que ayudan a realizar servicios bancarios cruciales como el procesamiento de transacciones, los depósitos, la gestión de cuentas, la apertura de préstamos y el cambio de divisas. También disponen de bases de datos y aplicaciones particulares para la integración de redes entre distintos canales (banca móvil, sucursales físicas, servicios en línea y redes de cajeros automáticos). En nuestra lista, hemos destacado varias tareas comunes que realizan los bancos centrales:- Inicio de la transacción. El cliente inicia la transacción financiera. Puede hacerlo a través de una sucursal física del banco o mediante una plataforma en línea. Una transacción puede incluir una retirada de fondos, la apertura de un depósito o la solicitud de un préstamo.

- Procesamiento de datos centralizado. El sistema captura la transacción y la procesa en tiempo real.

- Gestión de cuentas. El banco central actualiza el saldo del cliente y estudia detenidamente el historial de transacciones.

- Informes y análisis. El sistema del banco genera informes sobre el comportamiento del cliente, proporcionando seguimiento y análisis para la toma de decisiones.

Las plataformas de core banking son compatibles con las tecnologías exclusivas de todos los tipos de bancos, incluidos los bancos tradicionales y digitales, las startups fintech, las empresas fintech experimentadas, las estructuras de holding y los revendedores.

Tipos de sistemas bancarios centrales

Como propietario de una empresa financiera, tendrá que tratar con los principales tipos de bancos. Comúnmente, clasificamos estos sistemas bancarios en tres tipos.Tradicionales

Los tipos tradicionales de sistemas bancarios centrales se basan en estructuras bancarias clásicas. Incluyen sistemas heredados con arquitectura centralizada e integrada y extensas bases de código, y están asociados a una flexibilidad limitada. Lamentablemente, en la mayoría de los casos, los sistemas bancarios centrales tradicionales no pueden ampliarse debido a la necesidad de realizar importantes inversiones.Primero digital

Por el contrario, los bancos centrales digital-first dependen de la tecnología financiera moderna. Tales sistemas utilizan una plétora de innovaciones como blockchain, IA, automatización y más. Como resultado, los clientes pueden contar con una funcionalidad superior y tecnologías mejoradas.Software bancario central basado en la nube

Como su nombre indica, las tecnologías bancarias centrales basadas en la nube se alojan en proveedores de nube de terceros. Garantiza rentabilidad, módulos de encriptación frente a ciberataques, escalabilidad y despliegue rápido para las instituciones financieras. Ocasionalmente, un proveedor en la nube puede ofrecer una aplicación en la nube como servicio (CaaS). Así, las empresas financieras pueden trasladar sus servidores locales a la nube única para recibir más flexibilidad.Funciones esenciales del Core Banking System

Numerosas funciones del software bancario central benefician a comerciantes y clientes. Aquí podemos destacar funciones como la banca móvil y en línea, la autenticación de dos factores, KYC y otras medidas seguras, el procesamiento rápido de transacciones y mucho más. Analicemos todas estas facetas con más detalle a continuación.

Gestión de la información del cliente

Por supuesto, el componente esencial de la tecnología bancaria central es la gestión de la información del cliente. Permite a los bancos gestionar los datos de los clientes para diferentes objetivos de forma impecable. Aquí podemos destacar funciones como la gestión de la relación con el cliente y la asistencia, la apertura de cuentas, la supervisión del cumplimiento, etc.Onboarding (con funciones KYC)

Sin duda, el onboarding KYC es una parte sustancial del core bancario. En particular, la función «Conozca a su cliente» permite a las empresas verificar exhaustivamente la identidad de los nuevos clientes, evitando el fraude y el blanqueo de dinero. Mientras que los bancos tradicionales exigen a los usuarios que muestren una identificación física (como pasaporte, DNI o carné de conducir), los bancos centrales pueden verificar a los clientes en línea utilizando una programación especial. Esto ahorra mucho tiempo y aumenta el nivel de seguridad y eficacia de las operaciones bancarias.Autenticación de dos factores

Todos los servicios bancarios centrales ofrecen a los clientes la autenticación de dos factores para garantizar un mayor nivel de seguridad de la información y protección de los datos personales. Este nivel de verificación requiere que el cliente complete la autenticación de la sesión utilizando una contraseña de un solo uso. Por ejemplo, si un cliente transfiere fondos, recibirá un código de 4 dígitos (el sistema se lo enviará al número de contacto) para proteger sus transacciones. Así, el cliente estará asegurado frente a accesos no autorizados y ataques de piratas informáticos.Gestión de depósitos y préstamos

Los servicios bancarios básicos incluyen la gestión de depósitos y préstamos, simplificando el manejo de las cuentas de los clientes. Esta función suele incluir la apertura y el mantenimiento de cuentas de depósito, el cálculo de intereses, el procesamiento de transacciones y la protección contra descubiertos. En la misma línea, podemos destacar funciones como la originación de préstamos, el calendario de reembolso, el servicio de préstamos, la refinanciación y la reestructuración según las necesidades del cliente.Procesamiento de transacciones

La magnífica característica de la banca central es el procesamiento de transacciones en tiempo real. La banca electrónica permite procesar instantáneamente transferencias, depósitos y otras acciones financieras. Esta característica mejora la gestión de los registros bancarios y hace que los clientes estén más satisfechos con el servicio. Además, los bancos centrales le permiten realizar transferencias SEPA. Se trata de operaciones en euros en las que el receptor y el remitente están suscritos a entidades financieras de la zona SEPA.Libro Mayor y Contabilidad

No podemos descartar el libro mayor y la contabilidad como tecnología bancaria básica, ya que es crucial para obtener informes financieros precisos. La gestión del libro mayor suele implicar la creación de gráficos de cuentas, el procesamiento de transacciones y el balance automático del libro mayor. Los servicios cubren aspectos como el rendimiento de la contabilidad de ejercicio, la preparación de estados financieros y la contabilidad multidivisa.Banca en línea y móvil

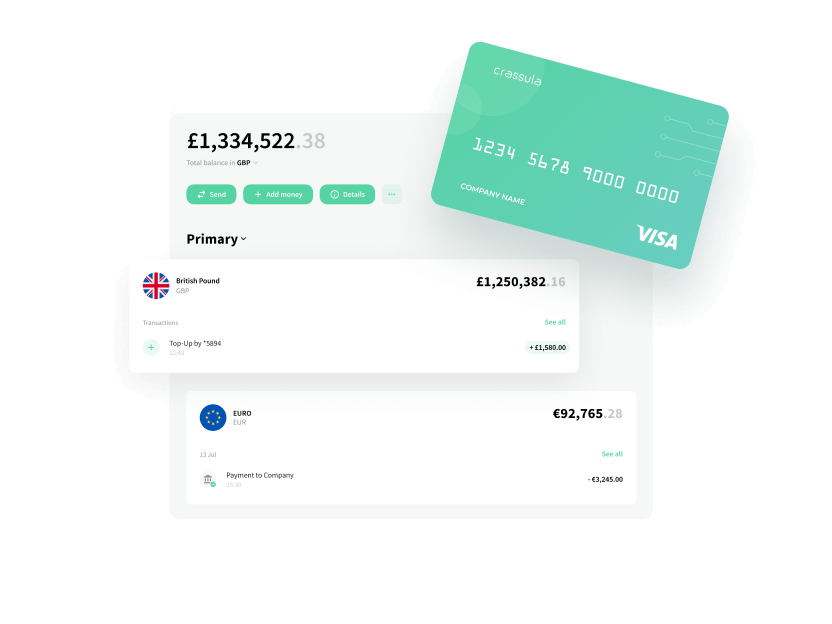

La banca en línea y móvil son tecnologías básicas que permiten a los clientes acceder a los servicios financieros digitalmente. En concreto, sus clientes pueden contar con una práctica gestión de cuentas, consultar el saldo, realizar pagos y transferencias y gestionar tarjetas (activas o bloqueadas). Además, los clientes pueden acceder a servicios de préstamo y cuentas de inversión desde sus smartphones.Cumplimiento normativo

No es ningún secreto que el cumplimiento de la normativa en la banca central es crucial para operar de acuerdo con las leyes y los reglamentos oficiales. A menudo implica el cumplimiento de las leyes de protección de datos, la normativa contra el blanqueo de dinero (AML) y otras normas. Los bancos centrales utilizan métodos de cumplimiento normativo, como comprobaciones AML y KYC, supervisión de transacciones, encriptación de datos, informes normativos y pistas de auditoría.Gestión de riesgos

Los sistemas bancarios centrales previenen los riesgos técnicos o de fraude de varias maneras, como las comprobaciones AML y KYC, la supervisión de transacciones, el cifrado de datos y las pistas de auditoría. Además, los sistemas ayudan a gestionar el riesgo legal, garantizando que las instituciones financieras trabajan de acuerdo con las normas reglamentarias establecidas.Integración e interfaces

Por supuesto, los bancos centrales no se quedan de brazos cruzados ante la integración y la implementación de interfaces avanzadas. Debemos destacar que estos aspectos son cruciales para el funcionamiento impecable de todos los sistemas bancarios. Por ejemplo, la tecnología garantiza la integración de diversos sistemas de pago (SWIFT, redes de tarjetas, ACH y pasarelas de pago) y servicios de terceros.Además, core banking permite una integración impecable con sistemas CRM, API, etc. La tecnología también permite la integración de IBAN virtuales para pagos en múltiples jurisdicciones.

Ventajas de implantar tecnología bancaria central

Así pues, hemos tratado las principales características de esta tecnología, y es hora de descubrir las ventajas de las soluciones de core banking. No deje pasar la oportunidad de descubrir todas las ventajas de esta tecnología en la siguiente lista:- Acceso a los servicios bancarios las 24 horas del día. En el mundo moderno, el acceso ininterrumpido a los servicios bancarios es crucial. Los clientes pueden realizar transacciones financieras en todo el mundo y en cualquier momento, ya que las plataformas bancarias básicas funcionan sin interrupciones. Además, los usuarios pueden comunicarse con los gestores para obtener asistencia al cliente en cualquier momento.

- Productividad avanzada. Estas plataformas aumentan la eficiencia operativa al reducir el tiempo que se tarda en conectar varias sucursales. En consecuencia, las instituciones financieras pueden procesar todas las transacciones de forma más eficiente y rápida, independientemente de la ubicación del cliente.

- Reducción de los gastos operativos. Dado que las plataformas centrales requieren menos influencia humana, los bancos pueden reducir los gastos operativos. Además, las tecnologías basadas en IA aumentan la velocidad de las operaciones de procesamiento. Además, minimizan las posibilidades de errores manuales en la documentación de los usuarios.

- Acceso a los servicios bancarios a través de múltiples canales. Podrá gestionar todas las herramientas de interacción con sus clientes mediante la integración multicanal. El proceso durará segundos; no tendrá que esperar horas.

- Seguridad mejorada. Las plataformas centrales utilizan métodos de encriptación avanzados para la seguridad de la infraestructura bancaria y la prevención de ataques de hackers. En cuanto a los beneficios para los clientes, pueden contar con la autenticación de dos factores para recibir capas de seguridad suplementarias. Gracias a estas características, los bancos operan de acuerdo con las normas KYC y la normativa legal.

- Múltiples divisas. Los clientes pueden utilizar varias divisas sin recurrir al cambio de moneda. Las plataformas bancarias permiten el cambio automático de divisas mediante API. Además, pueden contar con excelentes tipos y liquidez de divisas. Este hecho es esencial para los clientes que planean iniciar actividades de comercio electrónico.

- Análisis y analítica. Las últimas tecnologías permiten a los bancos recopilar y analizar innumerables datos de los clientes y seguir las transacciones en tiempo real. Así, los bancos pueden recibir información valiosa sobre el comportamiento y las preferencias de los clientes. Esta función simplifica la toma de decisiones informadas y la aplicación de estrategias de marketing.

- Flexibilidad y escalabilidad. Tanto si se trata de una institución financiera global como de un banco pequeño, la naturaleza modular de los bancos centrales permite escalar rápidamente los servicios sin obstaculizar la eficiencia. Es una solución beneficiosa, ya que las distintas instituciones financieras requieren diversas necesidades bancarias y la capacidad de escalar las operaciones. Estas soluciones garantizan una adaptación rápida y flexible a las necesidades de la empresa y de los clientes.

- Automatización de todos los procesos financieros. No cabe duda de que la automatización de las decisiones bancarias es la clave para minimizar los errores que pueden cometerse manualmente. Los core bancarios permiten automatizar las transacciones y otros procesos repetitivos, aumentando la eficiencia del trabajo.

Además, numerosas plataformas de core banking han decidido emitir tarjetas de crédito o débito, que pueden ser virtuales o físicas, ya que son esenciales para la experiencia financiera de un cliente.

Retos y dificultades a tener en cuenta

Además de las ventajas de las soluciones de core banking, debemos tener en cuenta sus posibles riesgos y escollos. Tenga en cuenta que esta tecnología puede incluir algunos obstáculos como retos técnicos y factores humanos. Inicialmente, debe recordar que numerosos bancos tradicionales trabajan con tecnologías anticuadas que pueden no integrarse perfectamente con las soluciones de core banking más recientes.

Además, puede enfrentarse a problemas de ciberseguridad y migración de datos. La migración de datos de sistemas heredados a plataformas más nuevas implica varios riesgos potenciales, y este proceso debe realizarse de forma segura para proteger la información financiera confidencial.

Como empresario, debe recordar otro punto crítico que puede impedir una rápida transición a los sistemas más recientes. Sus empresarios deben aprender tecnologías innovadoras y dominar de antemano todos los procesos que requieren las plataformas bancarias básicas.

También le aconsejamos que analice los costes y el ROI (retorno de la inversión) a la hora de implantar la banca central. Por lo tanto, debe explorar el presupuesto aproximado necesario y los beneficios que obtendrá. A la larga, la inversión debe compensar.

Estado actual del mercado de software bancario central y perspectivas de futuro

Mirando hacia el futuro, podemos decir que el sistema bancario central se está desarrollando de forma más activa, optimizando las operaciones y mejorando la interacción con el cliente. Los proveedores de servicios bancarios han integrado la banca móvil, la apertura de cuentas en línea y los análisis basados en IA.

Por supuesto, las soluciones bancarias actuales se centran principalmente en la experiencia del cliente, con el objetivo de mejorar la interacción con el usuario y facilitar las funciones de autoservicio. Este enfoque centrado en el cliente no es una moda pasajera, sino una dirección estratégica que seguirá evolucionando.

La automatización bancaria está en el horizonte, y se espera que las tecnologías de cadena de bloques y de libro mayor distribuido, con su promesa de mayor seguridad, transparencia y eficiencia, se impongan aún más en el espacio bancario.

Reflexiones finales

Entonces, ¿qué es un sistema bancario central? Es una ubicación central para la infraestructura informática del banco, donde se gestionan las operaciones bancarias cruciales. Los servicios financieros centrales proporcionan varias ventajas significativas a los bancos y a sus clientes. El análisis avanzado de datos permite aumentar el rendimiento de la inversión y mantener satisfechos a los clientes.

Otra ventaja significativa de este sistema es la automatización, que permite mantener el funcionamiento de toda la infraestructura. Además, no tiene que preocuparse por la seguridad de los datos de sus clientes. Las soluciones bancarias modernas utilizan métodos de protección fiables como la autenticación de dos factores, KYC y programas anti-hacker. Así pues, los bancos centrales crecerán en el futuro, haciendo que todos los servicios financieros sean más accesibles y lucrativos.

PREGUNTAS FRECUENTES

Other Guides

Crear un banco digital en cuestión de días

Solicitar demostración