Was ist Banking as a Service und wie funktioniert es?

Banking as a Service (BaaS) ist ein End-to-End-Prozess, der es lizenzierten Banken ermöglicht, Finanzgeschäfte durchzuführen und anderen Dritten digitale Bankdienstleistungen anzubieten.

Heutzutage erweitert der Bankensektor seine Möglichkeiten, um den Kunden die besten Lösungen anzubieten. Dank bahnbrechender Finanztechnologien können Unternehmen jeder Größe Banking as a Service anbieten, indem sie BaaS API nutzen und dabei auf die Infrastruktur traditioneller Banken zurückgreifen. Dies ermöglicht es Unternehmen, Finanzprodukte und -dienstleistungen mit eigenem Namen zu entwickeln, mehr Geld zu verdienen und den Bekanntheitsgrad bei potenziellen Kunden zu steigern.

Was also ist Banking as a Service? BaaS (Banking as a Service) steht für ein einzigartiges Geschäftsmodell, das es Nicht-Bankinstituten ermöglicht, Finanzdienstleistungen und -produkte zu entwickeln und anzubieten. Lesen Sie weiter, um die wichtigsten Merkmale, Vor- und Nachteile von BaaS kennenzulernen.

Was ist Banking-as-a-Service?

BaaS ist ein umfassender technologischer Prozess, der es Unternehmen ermöglicht, Finanzgeschäfte zu tätigen und ihren Kunden wesentliche Bankdienstleistungen anzubieten. Das Besondere daran ist, dass sie diese Dienstleistungen erbringen können, ohne dafür eine Banklizenz zu benötigen. Damit hat dieses Konzept die Branche revolutioniert.

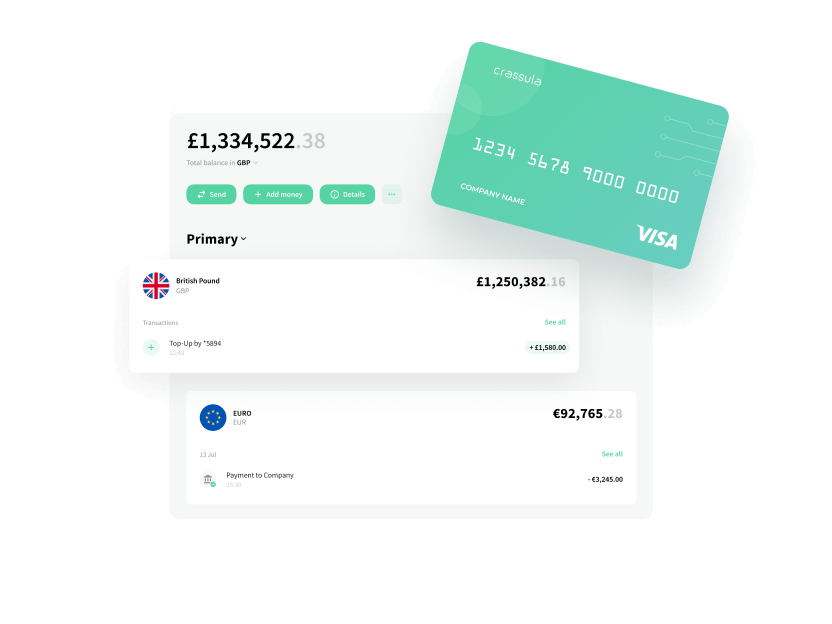

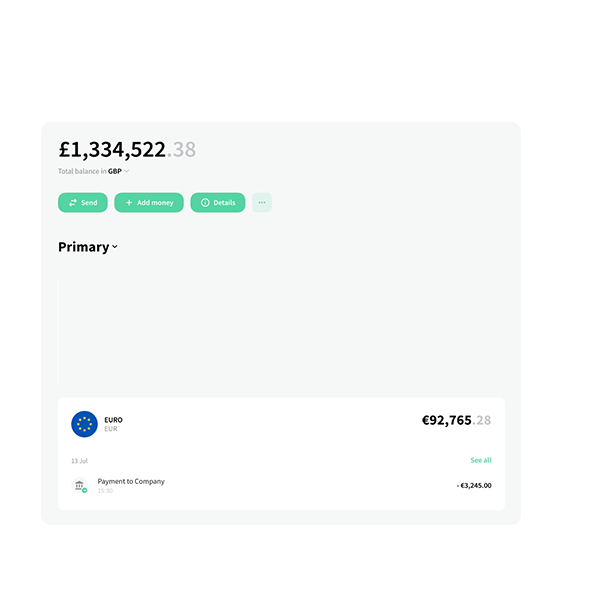

Das „Banking as a Service“ ermöglicht es Nicht-Bankinstituten, ihren Kunden über APIs Bankdienstleistungen anzubieten. Auf diese Weise können die Banken unabhängigen Unternehmen, die ihren Kunden die neuesten Finanzdienstleistungen oder -produkte anbieten möchten, White-Label-Lösungen vorschlagen.

Jedes Unternehmen außerhalb des Finanzmarktes kann beispielsweise BaaS nutzen, um Kunden Bankprodukte wie Debitkarten, Sparkonten oder Kredite anzubieten. Dies geschieht in Zusammenarbeit mit einer lizenzierten Bank, die die operativen und regulatorischen Aspekte dieser Dienstleistungen übernimmt.

Lassen Sie uns Ihr Projekt besprechen und herausfinden, wie wir Ihr Projekt auf den Weg bringen können. digitales Bankprodukt zusammen

Demo anfordernWie funktioniert Banking-as-a-Service?

Um zu verstehen, wie Banking als Dienstleistung funktioniert, betrachten wir zunächst die Benutzergeschichte, wenn der Geschäftsinhaber direkt mit traditionellen Banken zusammenarbeitet, um verschiedene Dienstleistungen zu erhalten.

Direkt mit Banken zusammenarbeiten

Stellen Sie sich vor, Sie besitzen ein Massagestudio und müssen ein Geschäftskonto eröffnen, Gehälter an Ihre Arbeitgeber zahlen, Einnahmen abheben, Zahlungen von Kunden einholen usw. In diesem Fall müssten Sie zu einer Bank gehen und dort einen Antrag auf Eröffnung eines Bankkontos stellen und die benötigten Dienstleistungen beantragen. Dies ist jedoch mit zahlreichen Schritten und Zeitaufwand verbunden.

Sie benötigen zum Beispiel zusätzliches Kapital, um in Marketing oder Gebäuderenovierung zu investieren. In diesen Fällen können Sie bei Ihrer Bank einen Kredit beantragen, sind aber möglicherweise mit dem Prozentsatz des Kredits nicht zufrieden. Dann müssen Sie sich an eine andere Bank wenden, aber möglicherweise wird Ihnen der Kredit verweigert, da Sie bisher nicht mit diesem Finanzinstitut zusammengearbeitet haben. Danach beantragen Sie einen Kredit bei zwei weiteren Banken und erhalten einige Monate später die Zusage für einen Kredit. Auf diese Weise erhalten Sie Konten bei mindestens zwei verschiedenen Banken für unterschiedliche Zwecke.

Sie sehen also, dass die direkte Zusammenarbeit mit Banken immer viel Zeit und Mühe erfordert, um die notwendigen Probleme zu lösen.

Zugang zu Finanzdienstleistungen über eine Plattform

Stellen Sie sich dagegen vor, Sie sind immer noch Inhaber eines Massagestudios und verwenden eine spezielle Verwaltungssoftware, um die Zahlungen der Kunden einzuziehen und Termine zu planen. Aber wenn diese Software BaaS integriert hat, können Sie sie auch für Bankdienstleistungen nutzen! Sie können auf Bankprodukte wie Debitkarten für Arbeitgeber, Händlerkonten, Kredite usw. zugreifen. Diese Art der Zusammenarbeit bedeutet, dass Ihr Softwareanbieter Banking-as-a-Service über eine Plattform anbietet. Einfach ausgedrückt: Ein Nicht-Finanzunternehmen arbeitet mit einer Bank zusammen, um Finanzdienstleistungen anzubieten, und fungiert als Vermittler, der seiner Plattform Bankprodukte hinzufügt.

Sie können beispielsweise problemlos am nächsten Tag einen Kredit erhalten, da das Unternehmen, mit dem Sie bereits zusammenarbeiten, über Ihr gesamtes Zahlungsverhalten verfügt und es mit der Bank teilt. Darüber hinaus können Sie aktuelle Finanzberichte und Transaktionsdaten abrufen, ohne eine Bankfiliale aufsuchen zu müssen.

Banking as a Service VS Open Banking Vs Platform Banking

Da die Konzepte von Banking as a Service, Platform Banking und Open Banking teilweise ähnlich sind, schlagen wir vor, sie im Detail zu erörtern.

BaaS ist ein Modell, das es lizenzierten Banken ermöglicht, ihre Finanzdienstleistungen in die Produkte von Nicht-Bankunternehmen zu integrieren. So kann beispielsweise ein Taxidienst seinen Fahrern Debitkarten ausstellen und mobile Bankkonten, Kredite und andere Zahlungsdienste anbieten, ohne dass dafür eine Finanzlizenz erforderlich ist.

Plattform-Banking bedeutet, dass Banken ihre Infrastruktur und Dienstleistungen über APIs Drittentwicklern zur Verfügung stellen, damit diese neue Finanzprodukte und -dienstleistungen entwickeln können. Mit diesem Ansatz werden die Banken von reinen Anbietern von Finanzprodukten zu Ermöglichern eines breiteren Finanzökosystems. Der Unterschied zwischen diesen beiden Konzepten besteht darin, dass bei BaaS ein Unternehmen ein Nicht-Finanzunternehmen sein kann, das Dienstleistungen einer Bank integriert, um sie seinen Kunden anzubieten. Im Falle des Plattform-Banking-Modells stellt die Bank ihre Vermögenswerte für Fintech-Unternehmen zur Verfügung, damit diese ihre eigenen Produkte entwickeln können.

Open Banking ist ein Konzept, das es Nicht-Banken ermöglicht, für Zahlungen auf die Bankkonten der Kunden zuzugreifen, und ist ein sicheres und zuverlässiges System. Die Verbindung wird über die API für den Datenempfang hergestellt, wodurch die Sicherheit Ihrer Finanzdaten gewährleistet wird.

Wie man mit BaaS anfängt

So, if you have decided to integrate banking as a service into your product, you need to go through several stages. Let's check our guide below to uncover all the necessary actions.

Define Your Requirements

Initially, we recommend deciding on the banking services you want to provide to meet your customers' needs. It can be account opening, cash flow monitoring, access to various loan products, and more. Do not overlook security measures, compliance, flexibility, and the opportunity to scale according to changes.Research And Evaluate BaaS Providers

Now, you should closely research the BaaS fintech market to find the finest banking providers. We advise you to prefer reliable companies with excellent feedback and reputation. Besides, look at such aspects as well:- availability of solid infrastructure;

- operation according to regulatory standards;

- excellent API documentation;

- pricing and fees;

- customer support and speed of operations issues;

- possibility to scale financial services according to your needs.

Request Demos And Proofs Of Concept

Before launching BaaS banking as a service, you probably would like to ensure an exceptional user experience and smooth functionality. Thus, you may request a demo and ensure smooth integration into your systems. After close testing, you may decide whether to cooperate with the selected bank.Negotiate Terms And Contracts

Negotiating contracts and terms are also essential to starting the BaaS platform. Initially, you need to read and understand the terms and conditions indicated by the provider. We recommend paying attention to the principles of price formation, data usage policies, service-level agreements (SLAs), and compliance requirements. Of course, you should also indicate the date when the cooperation agreement can be terminated.Integrate APIs And Develop The Solution

Now, you need to complete API integration into your app codebase. This process involves sending HTTP requests for authorization, push notifications, and more. You should also improve your business logic when using APIs. It may include maintaining notifications and online payment processing.Test And Validate The Integration

Closely test your software operation to ensure the success of the integration process. At this stage, you (or your technical specialists) need to run integration and end-to-end tests to examine how your application will work in various cases, including edge ones.Obtain Necessary Licenses And Approvals

As a provider of banking as a service, you should work according to regulatory frameworks in your country. It is crucial for legal operation without issues. However, receiving a license becomes more challenging for non-banks. Therefore, you may work according to the license of your financial partner. Moreover, you should be informed of new updates and regulation changes to provide your services legally.Implement Security And Compliance MeasuresM

Implementing security and compliance measures while providing BaaS is essential. It helps to prevent fraud, money laundering, and potential threats and protect sensitive data. We recommend using robust data encryption methods (like TLS and SSL). Using authentication protocols such as OAuth, and OpenID Connect is also a good idea. On top of that, implementing disaster recovery and data backup measures will be useful as well.Train Staff And Provide Support

Do not avoid training staff and providing support when you integrate banking as a service. Your employers and clients should understand how to use the BaaS platform to benefit from financial services. We would recommend you prepare hands-on tutorials to help them realize how to integrate banking services. Of course, you should provide round-the-clock customer support via different channels (like live chat or email) to help users solve any technical difficulties.Monitor And Optimize

Over time, your BaaS platform will probably grow. As a result, you need to stay updated with its operation and scalability. Do not forget to optimize your backend code or update to a higher-tier plan that will provide more resources to process traffic. For sure, you should ensure your platform works correctly without bugs round the clock.Die Vor- und Nachteile der Anwendung der Lösung

Banking as a Service hat zweifelsohne zahlreiche Vorteile. Die wichtigsten Vorteile dieser Lösung sind in der folgenden Liste aufgeführt:- Geringere Kosten. BaaS-Plattformen sind weniger kostspielig als der Aufbau und die Pflege einer kompletten Bankinfrastruktur. Die Anbieter bieten Bankdienstleistungen über APIs an, was die Notwendigkeit erheblicher Anfangsinvestitionen verringert.

- Entfaltung des Potenzials. Banking-as-a-Service-Fintech-Unternehmen ermöglichen Unternehmen jeder Größe einen schnellen Einstieg in den Finanzmarkt. Dies ist eine hervorragende Gelegenheit für Start-ups, ihre Tätigkeit aufzunehmen und die Zeit, die für die Einführung neuer Dienstleistungen auf dem Finanzmarkt benötigt wird, erheblich zu verkürzen.

- Unterstützung und Einhaltung von Vorschriften. Unternehmen, die BaaS-Plattformen erstellen, müssen keine Lizenzen beantragen, da der Bankpartner über alle erforderlichen Genehmigungen verfügt. Dadurch können sich Nicht-Finanzunternehmen auf ihre Haupttätigkeiten konzentrieren. Außerdem erfüllt die BaaS-Technologie die regulatorischen Anforderungen, wie z. B. Anti-Geldwäsche-Kontrollen und KYC (Know Your Customer).

- Skalierbarkeit. Banking as a Service ist eine Lösung, die auf die Bedürfnisse des Kunden zugeschnitten ist. Da Banken über eine umfangreiche Infrastruktur verfügen, müssen sich Unternehmen, die BaaS integrieren, keine Gedanken über mögliche zusätzliche Investitionen machen, wenn ihr Kundenstamm wächst. Die Bank wird mit der Belastung fertig.

- Integrationsfalle. Die Integration von BaaS-Plattformen in vorhandene Arbeitsabläufe und Systeme kann sich schwierig gestalten. Das Unternehmen muss die Integrationen genau planen und durchführen, um die einwandfreie Arbeit der Systeme zu gewährleisten.

- Beschränkte Anpassungsmöglichkeiten. Obwohl Banken über APIs eine breite Palette von Diensten anbieten, können einige Anpassungsfunktionen im Vergleich zur Erstellung von Grund auf eingeschränkt sein. Dies kann zu Einschränkungen in Bezug auf spezifische geschäftliche Bedürfnisse und Anforderungen führen.

Trends im Banking-as-a-Service-Markt und was zu erwarten ist

Die Trends zeigen, dass sich der Markt für Banking-as-a-Service in einer Vielzahl von Ländern weltweit weiter aktiv entwickelt. Es wird erwartet, dass dieser Bereich bis 2030 um weitere 16,2 % wachsen wird. Der Finanzdienstleistungsmarkt tritt also in eine neue Phase ein, in der Verbraucher und Anbieter schneller und effizienter interagieren werden.

Nicht-Finanzinstitute jeglicher Größe und Erfahrung mit BaaS-Plattformen werden der Konkurrenz deutlich voraus sein und ihren Kunden neue Möglichkeiten bieten.

Außerdem können sie ihre Einnahmen steigern, indem sie mehr Kunden anziehen, die ihre Dienstleistungen oder Bankprodukte über Drittanbieter nutzen. Dieser Ansatz eröffnet eine neue Einnahmequelle durch die Monetarisierung bestehender Plattformen.

Abschließende Überlegungen

Was also ist BaaS im Bankwesen? Es handelt sich um eine einzigartige Möglichkeit für jedes Unternehmen, in Zusammenarbeit mit der gewählten Bank Finanzdienstleistungen für Kunden mit nur ein paar Zeilen Code zu integrieren.

Der Hauptvorteil ist, dass Sie keine Lizenz für Bankdienstleistungen benötigen. Dieses Modell kommt jedem Akteur in diesem Bereich zugute und ermöglicht es Ihnen, das Kundenerlebnis zu verbessern und Ihr Unternehmen mit der Modernisierung des Bankwesens auf die nächste Stufe zu heben.

FAQ

Other Guides

Erstellen Sie eine digitale Bank in nur wenigen Tagen

Demo anfordern